- מְחַבֵּר admin carl@lifeloveeveryday.com.

- Public 2023-12-16 19:21.

- שונה לאחרונה 2025-01-23 15:30.

טופס W-9 של שירות מס הכנסה (IRS) כותרתו "בקשה למספר זיהוי משלם מס ואישור." מסמך מס הכנסה זה נועד לאסוף מידע מס בסיסי משלמי מס מסוימים, שיכולים להיות אנשים פרטיים או עסקים.

מטרת טופס W-9

בראש ובראשונה, W-9 מספק לחברה מידע בסיסי על משלמי המסים איתם היא עושה עסקים. זה מאפשר להם לדווח על הסכום ששולם למשלם המסים עבור שירותים שניתנו למס הכנסה. אזרחי ארצות הברית ויחידים זרים תושבי ארצות הברית, תאגידים, נאמנויות וסוגים אחרים של ישויות עסקיות שאין להם מסים שנמשכו מהרווחים שלהם חייבים למלא W-9, בעוד שאנשים זרים או זרים תושבי חוץ ימלאו במקום טופס W-8.

אם נישום אינו ממלא ומחזיר את ה-W-9 או מספק מספר זיהוי משלם מס שגוי או חלקי (TIN), כל הכספים ששולמו לנישום עשויים להיות כפופים לניכוי במקור לגיבוי. במצב זה, החברה הייתה מעכבת 28% מההכנסה המגיעים לנישום ותשלח את החלק המנוכה למס הכנסה. זוהי הדרך של הסוכנות הפדרלית להבטיח את תשלום המסים המתאימים, גם אם משלם המסים אינו מזוהה כראוי.

מתי נדרשים W-9?

עסק צריך לקבל W-9 מכל אדם או חברה שלגביהם הוא יצטרך להגיש החזר מידע ל-IRS. לדוגמה, עסק השוכר קבלן עצמאי לעיצוב אתר האינטרנט החדש של החברה יצטרך ככל הנראה להגיש טופס 1099-MISC למס הכנסה כדי לדווח כמה הוא שילם למעצב האינטרנט.

כדי להגיש 1099-MISC מלא, העסק צריך את פרטי הזיהוי של הקבלן - שם, TIN, כתובת וכדומה.העסק יצטרך לאסוף טופס W-9 מהקבלן כדי לקבל מידע זה. באופן דומה, עסקים יבקשו לעתים קרובות טפסי W-9 מספקים ארגוניים כדי שיהיה להם את המידע הדרוש להם כדי לדווח על ההוצאות העסקיות שלהם כנדרש על ידי ה-IRS.

שימור רשומות W-9

כמו ברוב מסמכי המס, עסקים צריכים לשמור עותקים של כל טפסי W-9 לפחות שלוש שנים לאחר הגשת החזר המס הרלוונטי האחרון (או תאריך הפירעון של הדוח, אם מאוחר יותר). בדוגמה שלעיל, אם העסק התקשר עם מעצב האינטרנט בשנת 2017 והוא השלים את עבודתו לפני סוף השנה, על העסק לשמור את טופס ה-W-9 שלו לפחות עד 16 באפריל 2021 (בהנחה שהעסק הגיש את 2017 החזר מס ב-15 באפריל 2018).

כיצד למלא טופס W-9

ה-W-9 בפועל הוא די קצר ויחסית פשוט. הוא מורכב משלושה חלקים עיקריים: מידע אישי, TIN ואישור.

מדור מידע אישי ליחידים

בשורה 1, נישומים בודדים חייבים לספק את שמם כפי שהוא מופיע בדוח המס שלהם. למרות שהם מבחינה טכנית ישות עסקית, הבעלים הבלעדיים חייבים לרשום את השם החוקי שלהם בסעיף זה.

בעלים יחידים חוזרים על שמם בשורה השנייה, הקוראת ל'שם העסק או שם הישות שלא נלקח בחשבון'. כאן הם מציבים את שמם המלא ואת האותיות DBA, המהווה 'עושה עסקים כמו', ואחריה השם הבדוי של העסק, אם יש כזה. לדוגמה, אם ג'ון סמית' היה הבעלים הבלעדי של ספידי אינסטלציה, הוא היה ממלא את השורה הראשונה בתור ג'ון סמית' ואת השורה השנייה בתור ג'ון סמית' DBA Speedy Plumbing.

לאחר מכן, משלם המסים מסמן את התיבה 'יחיד/בעלים בודד', הממוקמת מתחת לשורות השמות. כמו כן, על הנישום למסור את כתובת הדואר שלו בשורות 5 ו-6. ניתן לכלול את פרטי הלקוח בצד ימין של הטופס באזור זה, אך אינו נדרש.

מדור מידע אישי לעסקים

עסקים או גופים אחרים חייבים לרשום את שמם החוקי (בדיוק כפי שהוא מופיע בדוח המס שלהם) בשורה 1. אם לעסק יש גם שם מסחרי או DBA, זה נכנס לשורה 2.

לאחר מכן, הנישום מסמן את התיבה המציינת כיצד הישות העסקית מסווגת מבחינת המבנה המשפטי שלו. יהיה עליך לציין אם הישות היא תאגיד C, תאגיד S, שותפות, חברה בערבון מוגבל (LLC) וכו'.

אם העסק הוא חברת LLC של חבר יחיד, סמן את התיבה 'פרטי/בעל יחיד' ולא את התיבה 'LLC'. חברות LLC שבחרו בצורת מיסוי חלופית (למשל חברת LLC שבחרה להיות ממוסה כתאגיד S) יזינו את קוד סיווג המס ברווח שליד תיבת הסימון של LLC, בהתאם להוראות הטופס.

יש לציין את כתובת הדואר הראשית של הישות בשורות 5 ו-6. ניתן להוסיף את כתובת הלקוח גם ברווח מימין למדור כתובת למשלוח, אך לא חובה.

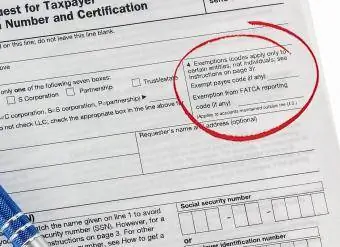

פטורים

רוב משלמי המסים ישאירו את הרווחים בשורה 4 ריקים. הרווח הראשון בשורה 4 מציין שהנישום פטור מניכוי במקור. יחידים ובעלים בודדים כמעט לעולם לא יהיו פטורים מניכוי במקור לגיבוי, אך במצבים מסוימים תאגידים פטורים. הקודים והנסיבות של מקבל התשלום מפורטים בעמוד השלישי של ה-W-9. אם אתה זכאי לאחד מהתנאים האלה, תציב את מספר הקוד המתאים ברווח הראשון של שורה 4.

סעיף ה-FATCA בשורה 4 חל רק אם אתה מגיש את ה-W-9 למוסד פיננסי זר ואתה פטור מדיווח של Foreign Account Tax Compliance Act (FATCA). במצב זה, עיין ברשימת הקודים והסיבות בעמוד השלישי של טופס W-9 כדי לראות אם אתה זכאי, והצב את אות הקוד המתאימה ברווח FATCA בשורה 4.אם יש לך ספק, שאל את המוסד הפיננסי המבקש את הטופס אם עליך למלא את החלל הזה או לא.

פרטי מספר חשבון

השורה האחרונה בסעיף המידע האישי מתייחסת ל'מספרי חשבונות'. כאן, משלם המסים מפרט את כל החשבונות שיש להם ב-IRS כדי לשלם מסים או תשלומים מראש עבור התחייבויות חבות מס צפויות. מידע זה הוא אופציונלי ובדרך כלל יש להשאיר אותו ריק.

מספר זיהוי משלם מס (TIN)

יש למלא את סעיף ה-TIN ללא קשר אם הנישום הוא יחיד, בעל יחיד או גוף עסקי.

- יחידים מציבים את מספר תעודת הזהות שלהם בצד ימין של הטופס, ברווחים הניתנים.

- בעלים בודדים וחברות LLC חד-פעמיות רשאים להשתמש במספר הביטוח הלאומי שלהם או במספר זיהוי המעסיק שלהם (EIN), למרות ש-IRS מעדיף מספרי ביטוח לאומי.

- אפילו אם אדם ספציפי אחראי לישות, סוגים אחרים של גופים עסקיים ממקמים את ה-EIN שלהם במקומות שסופקו.

מדור הסמכה

בסעיף זה הנישום חותם על הטופס ומעיד שהמידע בו הוא נכון. אי מסירת מידע או הגשת מידע כוזב ביודעין גוררת את הנישום לקנסות.

W-9 תאימות

בין אם אתה קבלן עצמאי או עסק המספק שירותים ללקוח ובין אם אתה חברה השוכרת אנשים פרטיים או גופים עסקיים כדי לספק שירותים, טפסי W-9 הם קריטיים לציות למס. פנה לייעוץ מקצועי מאיש מקצוע מוסמך בתחום המס אם יש לך נסיבות מיוחדות או אם אינך בטוח אם עליך למלא או לבקש טופס זה.